作者:kangins

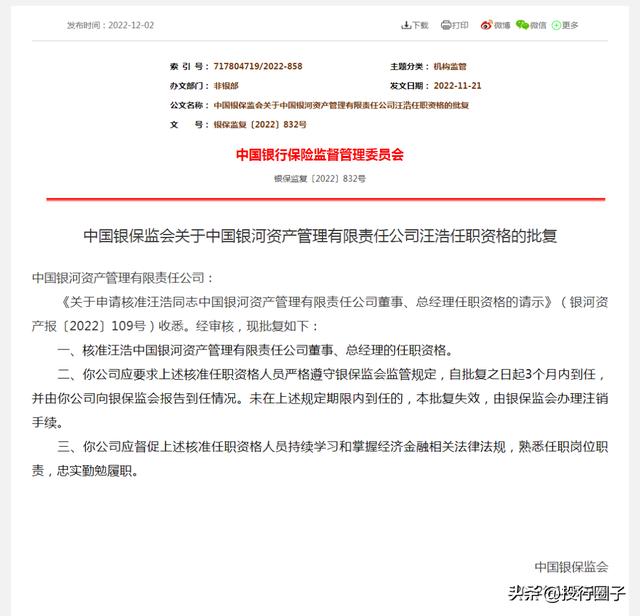

本周五(12月2日),中國銀保監會發布《關于中國銀河資產管理有限責任公司汪浩任職資格的批復》,核準汪浩中國銀河資產管理有限責任公司董事、總經理的任職資格。

此前:

(1)3月16日,信達資產(1359.HK)發布公告稱,由總裁張衛東接棒到齡退休的張子艾出任董事長;

(2)3月30日,中國華融董事長、黨委書記由中信集團黨員委員、副總經理劉正均擔任;

(3)4月20日,東方資產任命王占峰為東方資產黨委書記,并提名董事長職位;

至此,五大AMC全國一把手均已完成新老換屆。

一、AMC們在歷史三輪不良資產中所扮演的角色

截止至2021年底,不良資產行業如何要劃分的話,套用當下流行的話,可以分為三個時代:1.0時代、2.0時代以及3.0時代。

從1.0時代開始:不良資產主要來源于國有企業政策性剝離的不良債權,對應著幾桶油、幾大煤企及各種中字頭,參與者以四大AMC及小部分外資機構為主 ,到3.0時代,不良行業供給主力擴大為五大國有銀行、股份制銀行、外資銀行及農商銀行,而參與者從最初的四大AMC加小部分外資,擴充到67家持牌AMC(五大全國性AMC+62家地方持牌AMC)+銀行系AIC+非持牌國資AMC+民營AMC+外資等,而3.0時代的不良正是由于體量的快速增大,參與主體類型的大擴充,后不良時代的處置模式將更加多元化,思維方式更加發散,發揮各自的資源、資金和技術專長,從而形成包括一級市場和二級市場在內的更完備產業體系。從1.0時代到3.0時代,持牌AMC始終是不良資產行業占據主導的參與方,也是化解我國各個時期金融風險的核心力量。

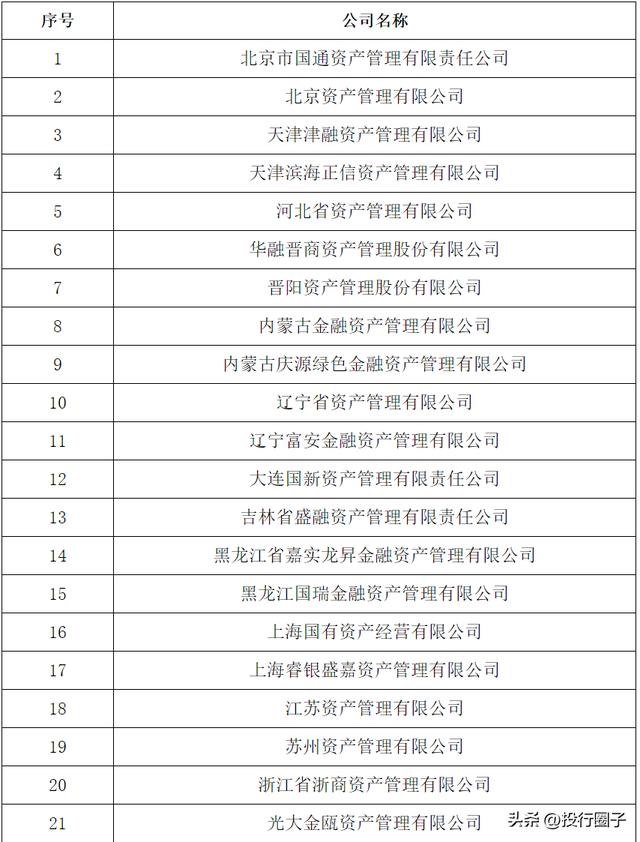

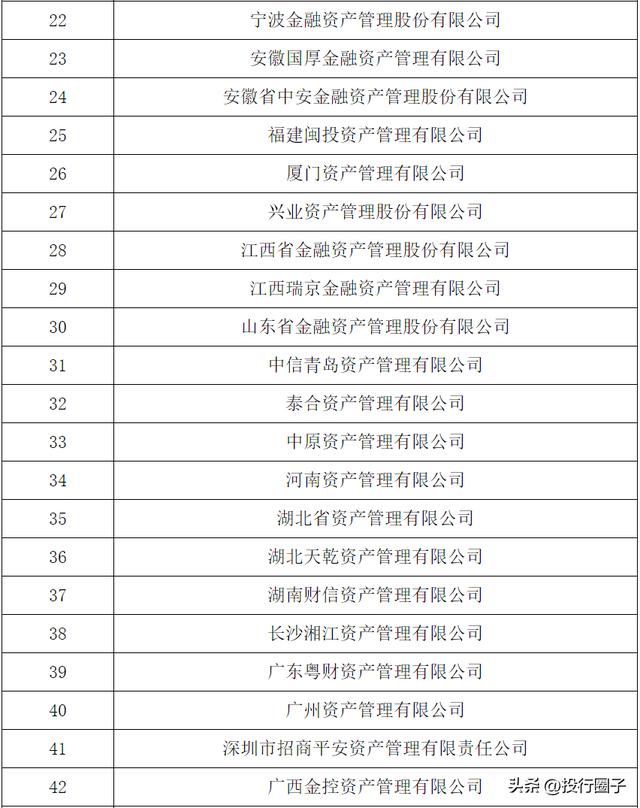

二、AMC名單

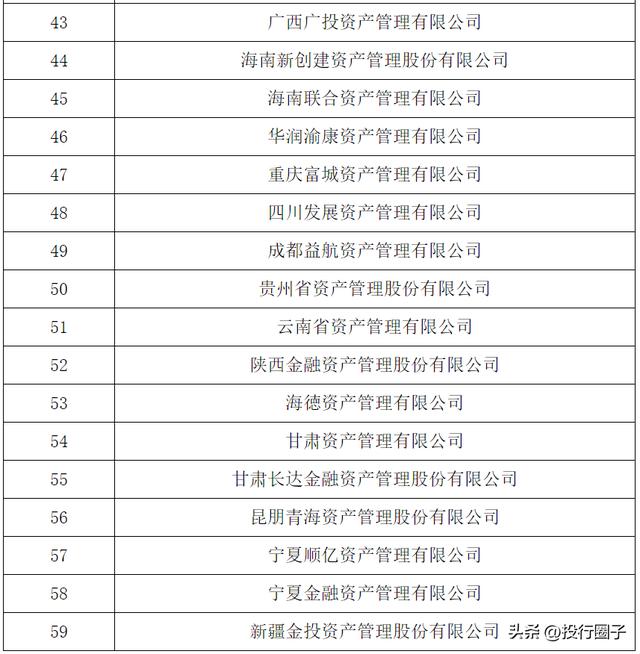

資產管理公司(以下簡稱AMC)通常是指具有相關牌照資質,主要從事批量收購、管理、處置不良資產的機構。AMC分為全國性AMC和地方性AMC兩類,目前共有持牌AMC64家,除了5家全國性AMC外,剩下59家為地方性AMC。根據銀保監會在3月24日公布地方AMC最新的名單來看,目前福建省和廣東省各有3家地方AMC;西藏、青海、云南、陜西、新疆、吉林各有一家。

圖源:銀保監會

圖源:銀保監會

來源:銀保監會

筆者這邊補充一下,目前市面上對各個地方AMC名單版本在數量上有差異,有的是58家,有的是62家。根據銀保監會最新公布的名單顯示,是59家(見上圖),經核實后發現,按市面上最廣的版本62家名單來看,有三家不在銀保監會最新公布的名單中,分別是:深圳資產管理有限公司、河北金融資產管理有限公司以及廈門望潤資產管理有限公司。其中,深圳資產和廈門望潤未獲得地方AMC牌照,很可能與當地已有一家地方AMC牌照以及當地存量的不良資產增量已經接近飽和有關。

64家掛牌AMC是我國不良資產一級市場的參與主體,與數量眾多、類別豐富的非持牌AMC的二級市場參與主體,共同構成了我國多元化的資管格局,為化解近年來持續增長的銀行不良資產風險工作發揮了重要的作用。

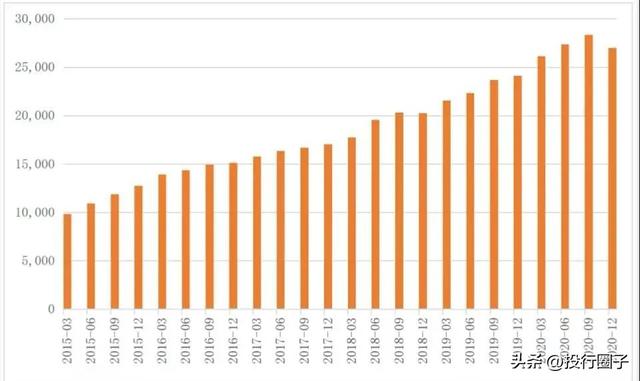

2015-2020年商業銀行不良貸款余額

數據來源:wind,零壹智庫

三、AMC主要業務模式

1、類信貸業務

類信貸業務,很多AMC尤其是地方AMC在成立初期,主要的目的就是幫助地方機構進行資產出表、掩蓋不良,其占據一半以上的利潤來源于類信貸業務,有些監管較松的區域類信貸業務的利潤甚至占到了地方AMC總利潤的80%左右。而這些類信貸業務對外要包裝成名義上的“不良項目”,實際上就是類信貸。

而地產項目又是類信貸業務的絕對大頭,即使是全國性AMC,亦有相當大比例的業務是以類信貸模式投向地產項目。這與銀行不良資產的屬性特點有關,也與地產項目本身的業務模式和收益相關,相對而言風險較小、收益較高。

地方AMC或多或少有當地政府背景,可以從銀行獲取成本相對較低的資金(5-7%),轉手就以名義上10%-18%的利率通過小貸、銀行、信托,甚至金交所去放款,加上通道費等各種費用實際利率更高,一進一出,轉手就輕松掙到利差。在房地產高速發展的時候,地產類項目地段只要不是非常偏僻,回款很快。地方AMC甚至在某種程度上,扮演了“白衣騎士”的作用——盤活了很多區域性房地產爛尾樓項目。

而與之形成鮮明對比的是,地方AMC對真正從銀行收購不良資產包再通過市場化手段進行處置的熱情一直不高,一方面是因為地方AMC相較于四大AMC而言,處置團隊成立時間短處置能力弱,一方面不良資產包市場競爭日趨激烈:早期國有大行經常會有一些資產包出來,抵押物相對優質能撿到一些寶,處置的收益比較高;后來,國有大行的資產包慢慢少了,股份制銀行的資產包開始增多,抵質押物相對差一些,處置收益就沒有這么高了;這幾年,地方性銀行、農商行不良資產包的出包需求開始增多,但是抵質押物的質量最差,一不小心就踩雷,很多時候不僅沒有收益還要虧錢。在這種背景下,真正做不良處置的地方AMC,收益少,日子很難過。

類信貸業務在2019年以前基本上躺掙,傳統資產包業務從2017年后不管是銀行方還是資產管理公司收購處置,越來越規范,越來越市場化,以前靠掙信息不對稱的錢相對容易,現在這一空間也在逐步縮小。

隨著2019年“153號文”的出臺,針對地方AMC的監管正在收緊,“153號文”明確要求地方AMC“回歸本源,專注主業”。其中,有一條專門針對地方AMC類信類業務的條款“不得以收購不良資產名義為企業或項目提供融資”。年內即將出臺的《地方資產管理公司監督管理暫行辦法》也將秉承“153號文”的思路,讓地方AMC專注于不良資產,回歸主業。

2、通道類業務

目前地方資產管理公司做得比較多的業務還有通道業務。目前主流的通道業務有兩種:一種是出表類通道業務,一種是全款委托收購類通道業務。

(1)出表類通道業務

近年來,四大資產管理公司為銀行不良資產出表提供通道的模式屢遭監管查處。隨著監管日益趨嚴,目前該業務在國有行及全國性股份制銀行已基本絕跡,但是部分區域性銀行、信托公司以地方為通道的出表類業務仍低調開展,因這一業務基本無風險、操作技術難度低、收益穩定而深受部分監管不嚴區域地方AMC的青睞。出表類通道業務,其套利模式與四大資產管理公司套利模式類似(具體交易結構見下文“合規問題”部分)。此次銀保監會發布的《關于加強地方資產管理公司監督管理工作的通知》(銀保監辦發〔2019〕153號),其目的就是要將地方資產管理公司的監管要求逐步拉到與四大資產管理公司監管要求相同的標準上,從而杜絕銀行通過地方資產管理公司非潔凈出表等監管套利模式。

(2)全款委托收購類通道業務

經過前兩輪市場的充分培育,目前參與不良資產二級市場掘金的非掛牌AMC機構規模已經非常龐大,除了國有背景的資產管理公司外,逐步壯大的民營資產管理公司及外資背景的資產管理公司也成為二級市場一股重要的參與力量。

部分公司隨著不良資產業務的開展、盡調處置能力的提升,在二手包的價格越來越貴的背景下,已不僅僅滿足于從掛牌AMC手中收購二手包,而是開始嘗試將收包業務前置到一級市場中,通過對一級供應方銀方的不良資產包進行部分組包,再全資委托通過地方持牌AMC參與收購。若最終該包成功競得,僅需支付通道費給地方掛牌AMC即可,比單純從地方持牌AMC手中收購不良資產包的成本大大降低了。而對地方持牌AMC而言,這一業務,因是全款委托,沒有盡調成本且基本無風險,僅需完成流程審批即可將通道收益穩穩拿到。最重要的是,該類業務目前幾乎沒有受到任何監管的限制,成為大部分地方AMC當前主要的通道業務。

3、配資業務

在低風險業務中,除了通道業務外,地方AMC尤其青睞配資業務。相較于通道業務僅掙得通道費非常少的收益外,配資業務在收益上有明顯的優勢。

配資業務,一般由劣后方(資產的實際購買方)出資不少于30%保證金,地方AMC提供不高于70%的優先級資金,這部優先級資金的借出成本大多在9-12%,而地方AMC從銀行等金融機構或發債融得的資金成本大多在4-7%左右,這其間至少5%以上的利差相較僅1-2%通道費收益明顯提升了一個級別。而在風險承擔方面,該業務風險介于自營業務和通道業務中間,地方AMC在選擇劣后方合作時,也會根據其過往的合作經驗及處置能力進行鑒別選擇,即使該業務出風險,在有至少30%保證金加上已收回的配資收益前提下,其在二級市場進行快速變現比自營包會更快。

另外,在配資業務中,地方AMC為名義上的不良資產包持有方,從形式上看也是地方AMC的主營業務范圍內,因此地方政府也樂于其成。但該業務的規模化開展有賴于眾多且活躍的不良資產二級市場買家,一般在地區經濟較為發達的區域較為常見,經濟落后區域的地方AMC或不具備該業務大規模開展的基礎。

4、收購處置類業務(傳統業務)

所謂收購處置類業務,是指資產管理公司按賬面原值的一定折扣收購不良債權資產,在資產分類的基礎上進行價值提升,然后尋機出售或通過其他方式實現債權回收,從而獲得收益的業務。該業務是四大資產管理公司的傳統業務,在該模式中,資產管理公司與債權人達成協議,完成權利義務轉讓的同時,原債權債務合同中其他要素保持不變。

5、債轉股業務

所謂債轉股,是指將銀行對企業的債權轉換為金融資產管理公司對企業的股權。具體來說,銀行將不良貸款轉移給金融資產管理公司,金融資產管理公司將債權轉換為股權。隨后通過改善企業經營模式逐步提升企業資產價值,最終通過資產置換、并購、重組和上市等方式退出,獲得處置收益。對于在上市債轉股企業中持有的股份,資產管理公司可以通過二級市場逐步進行減持,對于非上市公司中的股份,主要退出方式包括其他股東增持、債轉股公司回購和股份轉讓。

四、AMC掙錢的邏輯

傳統資產包掙的錢分為三部分:信息不對稱的錢、產業化投資者的錢、行業周期的錢。而三者中,共利潤的對比分別是:信息不對稱的錢<產業化投資者的錢<行業周期的錢。

1、信息不對稱的錢

傳統資產包市場經過了近20年的市場培育,相對其它新生不良而言,傳統資產包市場的競爭是最充分、規則最透明、玩家最多的一個市場,如果說早期可以掙信息不對稱的錢話,現在想掙這塊錢可能性雖然不排除,但是機會很小,而且規模占比的量非常小。

2、產業化投資者的錢

傳統資產包的轉移順序:銀行-持牌AMC-二級玩家-N級玩家——–產業投資者手中

在不良資產包的轉移順序中,當前誰掌握了最終受讓環節的產業投資者,誰就掌握了該資產包定價權(或報價)的最高優勢。因為在資產包報價中,對于理性投資者而言,其只要不是最終的產業投資者,其退出路徑肯定是通過層層轉讓,從而轉移至產業投資者手中,所有中間環節的投資者對資產的定價均不會超過產業投資者的定價。

3、行業周期的錢

不良資產掙錢的基礎理論,也就是最大的利潤來自于時間的久期價值,根據馬克思的經濟理論,資產的價值是不變的,但是資產的價格會隨著經濟周期而發生變化,在在經濟周期的低部買入資產,在經濟周期的頂峰賣出資產,這就是不良資產利潤的主要來源,也是國外黑石、橡樹資本等巨頭玩家所熱衷的和所堅持的,按一個周期10年來算,其投資周期最短就是5年(即從波谷到波峰)。

如果前述經濟周期預測成立的話,今年的全年的發包量將是歷史最大,2023年/2022年=80%,2024/2024年=30%,因此從周期來看,在發包大年,也是不良資產價格偏離資產價值最大的時候,發包小年,其競爭激烈,其價格會逐步回歸資產價值,在經濟步入正規后的上行期,資產的價格會超過資產的價值。根據經驗,資產在高峰的價格與低峰的價格偏差,利潤率在200-400%左右(測算:100元債權的資產包,經濟火熱時對應的銀行評估值是140-180元,而在經濟低潮的轉讓的價格在40-60元),投資周期按5年測算,如果從波谷買入,從波峰賣出,則年化利潤率在40%-80%。

4、當前國內不良資產的現狀玩法

對于國內民營不良資產玩家而言,受限于資金成本,大多數的投資周期在1-2年左右,因此主要就是掙取前兩者的錢:信息不對稱的錢\產業投資者過程中擊鼓傳花的差價,很少有投資者可以掙取行業周期的錢。而第一種信息不對稱的錢的時代早已過去,大家目前主流的玩法的就是爭取買包-賣包,在最終資產包轉移至產業投資者手上時擊鼓傳花的差價的錢,至于多和少,一方面取決于投資資金成本的高低,一方面取決于投資者可以繞過中間商的環節數量(即,越靠近產業投資者的中間商,其報價越高,反之,越遠離產業投資者的中間商,其報價越低)。

五、如何在傳統不良資產包的競爭中勝出

基于以上分析,未來一個公司要在不良資產市場中做大做強,利潤來源于兩個方面:1、掌握盡可能接近終端產業投資者的能力;2、掙取資產的久期價值帶來的價差的錢。

1、中短期的錢(1-3年):掌握盡可能接近終端產業投資者的能力

這個環節的終級玩家,全球首家投資規模邁入萬億的唯一玩家黑石以及前幾個玩家橡樹資本等,均是集各種終端產業者之大家,其通過購入傳統資產包,并將資產包的瑕疵修復后賣給最終的產業投資者,從而掙取利潤。而國內的大部分玩家,因基本不具備或很少具備這部分能力,只能將不良資產通過不斷進行擊鼓傳花傳導從而掙取極差的利潤,而利潤的高低取決于可以接觸到離產業投資者的級差距離。

2、中長期的錢(3-5年):大包+低資金成本+長周期的資金+強大的處置推進能力